金融监管局扩大不良资产范围,此举带来了挑战与机遇并存的局面。此举将加大金融机构在风险管理上的压力,需要金融机构加强内部控制和风险管理能力,防范潜在风险。这也为金融机构处置不良资产提供了更多空间,有助于优化资产质量,提升市场竞争力。扩大不良资产范围还将推动金融市场的规范化发展,提高市场透明度。这一举措既带来了挑战也孕育着机遇,对金融机构和整个金融市场的发展具有深远影响。

本文目录导读:

随着全球金融市场的不断变化,金融监管局的职责愈发重要,金融监管局针对不良资产范围的扩大作出决策,这一调整既是应对金融风险的必要举措,也是推动金融市场健康发展的关键步骤,本文将详细探讨金融监管局扩大不良资产范围的背景、原因、影响及应对措施。

不良资产范围扩大的背景

近年来,全球金融市场经历了数次波动,金融机构在经营过程中积累了大量不良资产,这些不良资产不仅影响了金融机构的稳健运营,还可能引发系统性风险,威胁金融市场的稳定,在此背景下,金融监管局扩大不良资产范围的决策应运而生。

不良资产范围扩大的原因

金融监管局扩大不良资产范围的原因主要有以下几点:

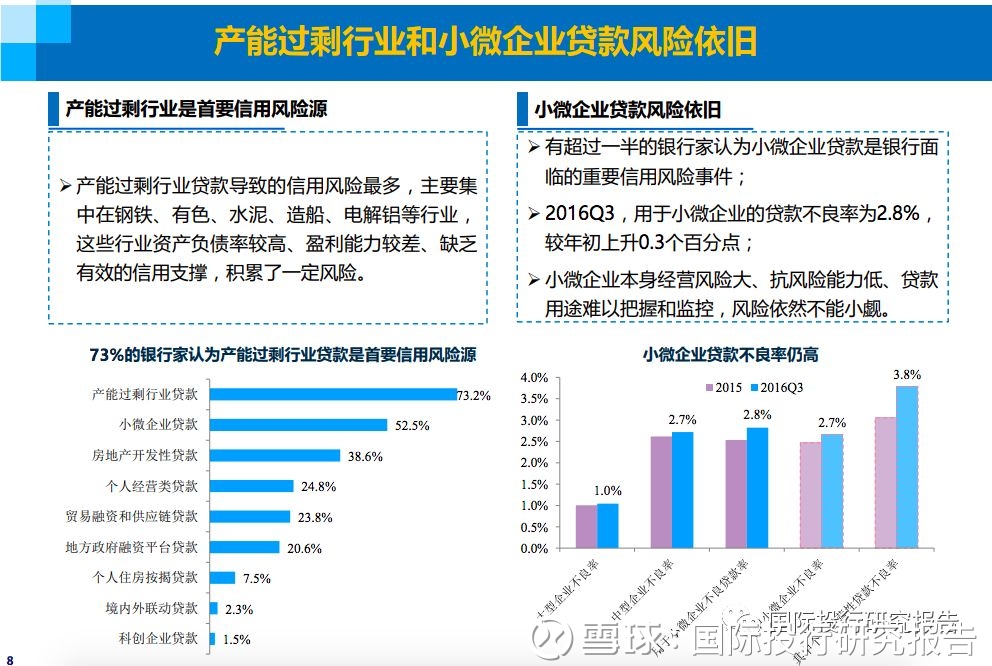

1、金融机构资产质量下降:随着金融市场环境的变化,部分金融机构的资产质量出现下滑趋势,不良资产规模扩大。

2、防范系统性风险:为了防范金融市场的系统性风险,金融监管局需加强对不良资产的监管,以维护金融市场的稳定。

3、落实国际监管标准:随着全球金融监管合作的加强,各国纷纷落实国际监管标准,金融监管局扩大不良资产范围,有助于与国际接轨,提高监管水平。

不良资产范围扩大的影响

金融监管局扩大不良资产范围将对金融机构、金融市场及实体经济产生深远影响,具体表现为:

1、金融机构压力加大:不良资产范围的扩大意味着金融机构需要承担更高的风险成本,压力加大。

2、金融市场波动:不良资产的处理和处置可能对金融市场产生短期波动,影响市场信心。

3、实体经济融资环境收紧:金融机构在面临不良资产压力时,可能会收紧信贷政策,导致实体经济融资环境收紧。

应对措施与建议

面对金融监管局扩大不良资产范围带来的挑战与机遇,金融机构、监管部门及政策制定者应共同应对,具体建议如下:

1、金融机构加强风险管理:金融机构应提高风险管理水平,加强不良资产的识别、计量和监控,以降低风险成本。

2、监管部门强化监管:监管部门应加强对金融机构的监管力度,确保不良资产处置的合规性和有效性。

3、完善金融市场基础设施:加强金融市场基础设施建设,提高市场透明度和效率,为不良资产的处置提供良好的市场环境。

4、政策支持与协调:政策制定者应为金融机构提供必要的政策支持,如财政补贴、税收优惠等,以减轻其处置不良资产的压力,加强各部门之间的政策协调,形成合力,共同应对不良资产挑战。

5、推动市场化处置:鼓励金融机构采取市场化的方式处置不良资产,如资产证券化、债转股等,以提高不良资产处置效率和效果。

6、加强国际合作与交流:积极参与国际金融监管合作与交流,借鉴国际先进经验,提高不良资产处置的国际标准。

金融监管局扩大不良资产范围是为了应对金融风险、维护金融市场稳定的重要举措,这一决策将对金融机构、金融市场及实体经济产生深远影响,面对挑战与机遇并存的情况,我们需要采取积极的应对措施,包括加强风险管理、强化监管、完善市场基础设施、政策支持与协调、推动市场化处置以及加强国际合作与交流等,只有这样,我们才能有效应对不良资产挑战,推动金融市场的健康发展。

粤ICP备18041754号-2

粤ICP备18041754号-2